간접금융

세부내용

| 제 목 | 무역금융 수익 및 중소기업 접근 확대 방안 | ||

|---|---|---|---|

| 번역제목 | How investing in trade finance can be profitable and help SMEs thrive | ||

| 저 자 | WEF | 발행기관 | WEF |

| 원문면수 | 1 | 주 제 |

금융/조세 > 간접금융 |

| 원문파일 | |||

|

[개요]

□ 무역금융은 금융시장 변동성에 대한 민감도가 낮고, 부도율이 낮으며 부도 발생 시 회복 시간이 짧다는 특징 등을 보유하고 있지만 운용비용이 높아 지금까지 활용이 제한적 o 디지털화 및 자동화 부족으로 운용비용이 높고, 포트폴리오 위험 재포장과 광범위한 보고 요건으로 인해 자본시장 참여가 더욱 제한

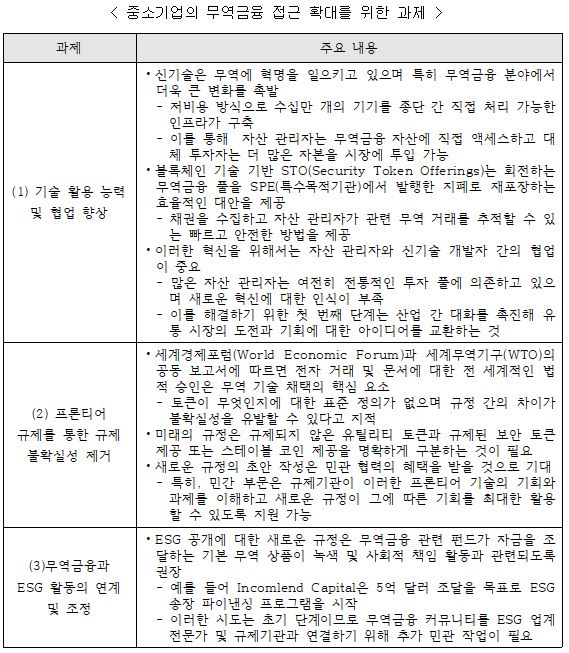

□ 디지털화, 워크플로 자동화 및 프로그래밍 방식의 재포장은 운용비용을 줄이고 수익성을 높여 무역금융에 대한 효율적인 접근을 제공할 것으로 기대 o 신기술은 무역금융 자산을 수익성 있는 자본시장 상품으로의 전환을 지원 o 이러한 것이 가능하기 위해서는 △기술 활용 능력 및 협업 향상 △프론티어 규제를 통한 규제 불확실성 제거 △무역금융과 ESG 활동의 연계 및 조정 등의 노력 필요

[주요 내용]

□ 무역은 모든 국가의 근간을 이루며, 세계 무역의 80~90%는 자금조달이 필요함에도 불구하고 중소기업의 무역금융 접근은 제한적 o 중소기업은 전 세계 기업의 약 90%와 일자리의 절반 이상을 차지함에도 불구하고 저렴한 무역금융 서비스를 제대로 제공받지 못하거나 접근하지 못하는 경우가 다수

□ 아시아개발은행(ADB)은 중소기업이 1조 7천억 달러에 달하는 무역금융 갭으로 인해 심각한 영향을 받고 있다는 사실을 발견 o 중소기업은 이러한 무역금융 갭*의 40%를 차지하며, 이것은 무역금융 신청 비율보다 훨씬 높은 수준 * 국제무역에 대한 금융회사 참여 신청 금액과 승인 금액 간 차이

□ 문제의 핵심은 대출 관련 비용 때문에 은행이 필요한 모든 기업의 자금을 제공할 수 없다는 것 o 은행 운영에 대한 감독 규정 때문에 기업 대출에 많은 비용이 발생 - ‘바젤 IV’로 알려진 새로운 규칙은 이러한 추세를 더욱 악화 o 따라서 은행은 ‘매수 후 보유(buy-and-hold)’ 전략에서 ‘창출 후 분배(originate-and-distribute)’ 모델로 전환하는 데 점점 더 관심을 갖는 추세 o 은행 대차대조표 회전율의 증가는 증가된 자본 비용을 상쇄할 수 있는 더 많은 마진 소득을 허용

□ 반면 기관 투자자는 비교 가능한 벤치마크보다 높은 수익률을 추구하는데, 무역금융이 그러한 자산 클래스*가 될 수 있다는 것은 긍정적 요소 o 실제로 투자자들은 무역금융과 같은 자산 클래스가 정기적으로 위험대비 기대 수익률 이상의 수익을 제공하기 때문에 한동안 이러한 자산 클래스 접근에 관심을 가져왔음. * 자산클래스는 투자 대상 자산을 의미

□ 무역금융은 투자자가 찾는 모든 구성 요소, 즉 금융시장 변동성에 대한 민감도가 낮고, 부도율이 낮으며 부도 발생 시 회복 시간이 짧다는 특징 등을 보유 o 물리적 상품 및 서비스의 흐름을 기반으로 하는 수조 달러 자산 클래스로 금융시장 변동에 따른 수익성 변동폭이 작아 안정적인 기대수익 확보가 가능 o 무역금융 상품의 부도율은 일반적으로 낮으며, 부도가 발생한 경우에도 다른 신용 상품에 비해 회복 시간이 짧은 경향이 있음.

□ 그럼에도 불구하고 무역금융 유통 규모는 여전히 매우 적은 수준인데, 가장 큰 이유는 무역금융 운용의 디지털화 및 자동화 수준이 낮아 운용비용이 너무 크기 때문 o 기관 투자자는 수십 년 동안 재포장된 모기지(repackaged mortgages), 신용카드, 자동차 대출 및 학자금 대출에 접근했지만, 현재에도 무역금융 유통 규모는 여전히 매우 낮은 수준 o 지금까지 디지털화 및 자동화 부족으로 이러한 저위험 및 저수익 자산 클래스의 배포 비용이 너무 높았고, 그 결과 활용도 매우 제한적 - 자산 세분성과 짧은 상품 기간으로 인해 운용비용이 특히 높은 수준 o 포트폴리오 위험을 재포장해야 하고 광범위한 보고 요건으로 인해 자본시장 참여가 더욱 제한 o 디지털화, 작업흐름의 자동화 및 프로그래밍 방식의 재포장은 이제 이러한 마찰 비용을 줄이고 무역금융에 대한 효율적인 접근을 지원

□ 디지털화와 자동화 등은 은행을 위한 더 높은 순이자 소득(NII)과 기관 투자자를 위한 매력적인 신규 자산 클래스에 대한 접근이 주요 목표지만, 저렴한 유동성을 통해 궁극적인 수혜자는 중소기업이 될 것으로 기대 o 이러한 것이 가능하기 위해서는 △기술 활용 능력 및 협업 향상 △프론티어 규제를 통한 규제 불확실성 제거 △무역금융과 ESG 활동의 연계 및 조정 등의 노력이 필요

□ 신기술, 예를 들면 자본시장 인프라 및 토큰화 등은 안전하고 신뢰할 수 있는 자산 클래스에 대한 투자자의 갈망을 중소기업의 요구 및 국제시장에 참여하고자 하는 투자자의 욕구와 매칭시키고 있음. o 협력, 기술혁신 그리고 사회적 및 환경적 측면에 대한 고려를 통해 투자자는 수익성 있는 자산 포트폴리오 구축이 가능 o 또한 무역금융 격차를 해소하고 미래 경제성장에 직접 기여할 수 있도록 무역금융에서 보다 적극적인 역할을 할 것으로 기대 |

|||

| 같은저자의 최근자료 | |||